Trong đầu tư và quản lý tài chính, “Đòn bẩy tài chính là gì?” là một câu hỏi quen thuộc mà hầu hết các nhà đầu tư đều đã nghe qua. Tuy nhiên, để hiểu đúng và ứng dụng hiệu quả đòn bẩy tài chính không phải điều đơn giản. Bài viết này sẽ giải đáp câu hỏi “Đòn bẩy tài chính là gì?” và cung cấp cho bạn 7 điều quan trọng cần biết trước khi ứng dụng đòn bẩy vào hoạt động đầu tư. Với những kiến thức này, bạn sẽ có thể đưa ra các quyết định đầu tư thông minh và an toàn hơn.

Đòn bẩy tài chính là gì?

Đòn bẩy tài chính (Financial Leverage) là việc sử dụng vốn vay để đầu tư, thay vì chỉ sử dụng nguồn vốn tự có của cá nhân hay tổ chức. Đòn bẩy giúp tăng khả năng sinh lời của vốn tự có thông qua việc vay vốn để mở rộng quy mô đầu tư. Tuy nhiên, cũng cần lưu ý rằng đòn bẩy không chỉ mang lại lợi ích mà còn có thể gia tăng rủi ro nếu không được quản lý một cách cẩn thận.

Ví dụ, nếu bạn có 100 triệu đồng và muốn đầu tư vào cổ phiếu, bạn có thể vay thêm 100 triu đồng từ ngân hàng để mua cổ phiếu với tổng giá trị là 200 triệu đồng. Khi giá cổ phiếu tăng, bạn có thể thu về lợi nhuận lớn hơn nhiều so với việc chỉ đầu tư vốn tự có. Tuy nhiên, nếu giá cổ phiếu giảm, bạn cũng phải đối mặt với mức thua lỗ lớn hơn.

Các loại đòn bẩy tài chính phổ biến

Hiểu được đòn bẩy tài chính là gì là bước đầu tiên để phân loại được các loại đòn bẩy phổ biến. Trong thực tế, có nhiều hình thức đòn bẩy tài chính khác nhau, phụ thuộc vào loại hình đầu tư mà bạn tham gia. Dưới đây là ba loại đòn bẩy phổ biến nhất:

Đòn bẩy vay nợ

Đây là loại đòn bẩy tài chính phổ biến và đơn giản nhất mà hầu hết nhà đầu tư, đặc biệt trong lĩnh vực bất động sản và kinh doanh, đều đã từng sử dụng. Đòn bẩy vay nợ hoạt động bằng cách sử dụng vốn vay từ các tổ chức tài chính (như ngân hàng, công ty tín dụng) hoặc các bên cho vay khác để đầu tư vào các dự án hoặc tài sản. Khi sử dụng đòn bẩy này, nhà đầu tư kỳ vọng lợi nhuận tạo ra từ khoản đầu tư sẽ vượt quá chi phí vay (bao gồm cả lãi suất).

Đòn bẩy qua công cụ phái sinh

Công cụ phái sinh là một loại hình tài chính phức tạp nhưng rất phổ biến trong thị trường chứng khoán, ngoại hối (forex), và hàng hóa. Đòn bẩy qua công cụ phái sinh giúp nhà đầu tư kiểm soát một lượng tài sản lớn mà chỉ cần bỏ ra một phần nhỏ vốn ban đầu.

Các công cụ phái sinh bao gồm: hợp đồng tương lai (futures), hợp đồng quyền chọn (options), hợp đồng kỳ hạn (forwards) và hoán đổi (swaps). Những công cụ này cho phép bạn đặt cược vào giá trị tương lai của một tài sản mà không cần phải sở hữu nó ngay lập tức. Nhờ tính chất đòn bẩy cao, chỉ cần một khoản vốn nhỏ bạn có thể tham gia vào các hợp đồng có giá trị lớn.

Đòn bẩy qua ký quỹ (Margin)

Giao dịch ký quỹ (Margin Trading) là một hình thức đòn bẩy tài chính phổ biến trong thị trường chứng khoán, nơi nhà đầu tư có thể vay tiền từ công ty môi giới để mua thêm cổ phiếu. Khi sử dụng đòn bẩy này, nhà đầu tư chỉ cần ký quỹ một phần giá trị giao dịch (gọi là margin) và công ty môi giới sẽ cung cấp số tiền còn lại.

Ví dụ: Nếu bạn muốn mua cổ phiếu trị giá 100 triệu đồng, nhưng chỉ có 50 triệu đồng, bạn có thể vay 50 triệu đồng từ công ty môi giới bằng cách ký quỹ một phần số tiền (có thể là 50%). Như vậy, với số vốn nhỏ hơn, bạn có thể sở hữu nhiều cổ phiếu hơn.

Ưu điểm và nhược điểm của đòn bẩy tài chính là gì?

Việc sử dụng đòn bẩy tài chính có thể mang lại lợi nhuận cao hơn cho nhà đầu tư khi tài sản tăng giá. Tuy nhiên, nó cũng đi kèm với nhiều rủi ro. Dưới đây là một số lý do để bạn cân nhắc khi quyết định có nên sử dụng đòn bẩy hay không:

Lợi ích của đòn bẩy tài chính

- Tăng khả năng sinh lời: Đòn bẩy cho phép bạn kiểm soát và đầu tư một lượng vốn lớn hơn nhiều so với vốn tự có, dẫn đến tiềm năng lợi nhuận cao hơn.

- Tối ưu hóa vốn: Thay vì phải đầu tư toàn bộ vốn tự có, bạn có thể sử dụng một phần vốn vay để mở rộng quy mô đầu tư, giúp tận dụng cơ hội trên thị trường.

- Tăng cường khả năng đa dạng hóa: Với số vốn lớn hơn, bạn có thể đầu tư vào nhiều loại tài sản khác nhau, giúp giảm thiểu rủi ro thông qua đa dạng hóa.

Rủi ro của đòn bẩy tài chính

- Rủi ro thua lỗ lớn: Nếu thị trường không diễn ra như kỳ vọng và tài sản giảm giá, nhà đầu tư không chỉ mất vốn tự có mà còn phải trả lại khoản vay, dẫn đến mức lỗ cao hơn.

- Chi phí vay cao: Lãi suất vay vốn là một yếu tố cần được tính toán kỹ lưỡng. Nếu chi phí vay cao hơn lợi nhuận từ đầu tư, bạn có thể gặp khó khăn trong việc trả nợ.

- Áp lực tài chính: Sử dụng đòn bẩy tạo ra áp lực tài chính lớn, vì bạn phải thanh toán khoản nợ bất kể việc đầu tư có lãi hay lỗ.

Công thức đòn bẩy tài chính là gì?

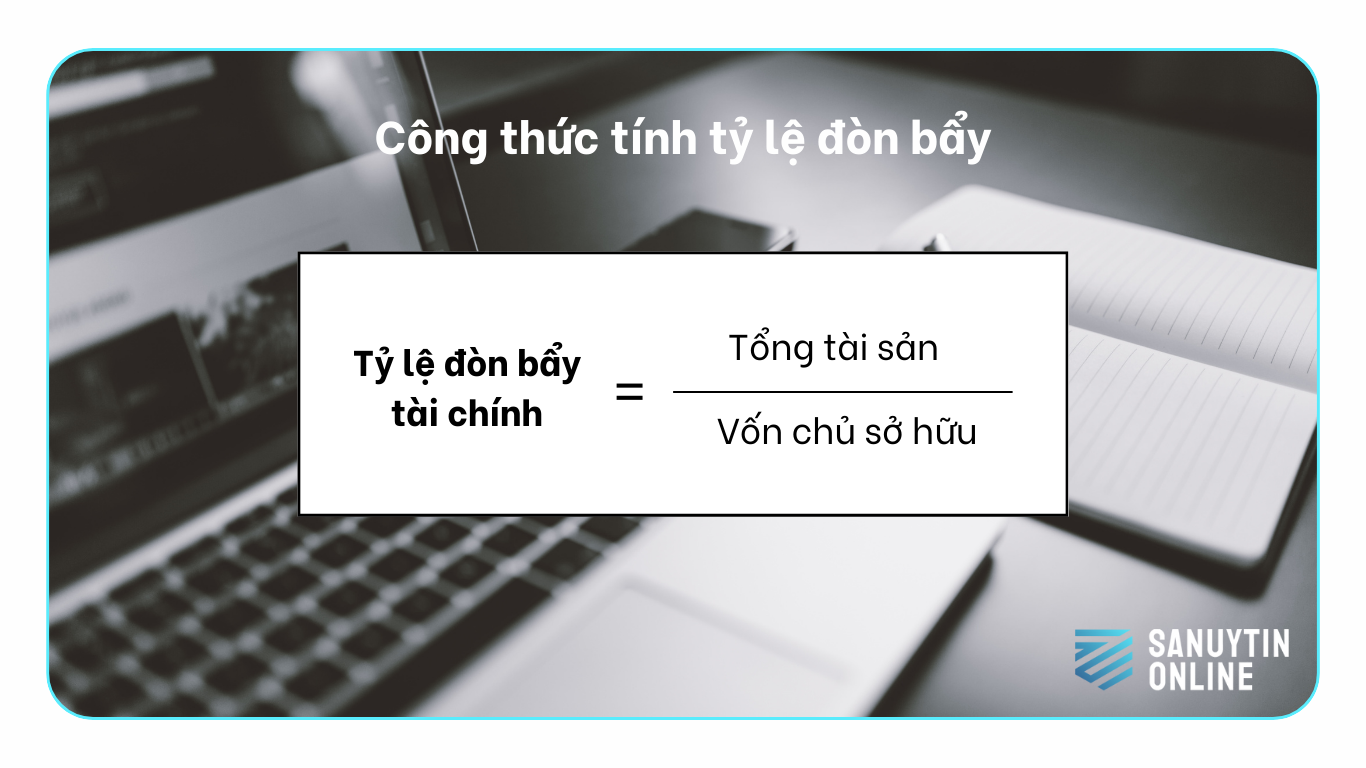

Để biết chính xác mức độ rủi ro và lợi ích của đòn bẩy, bạn cần nắm rõ cách tính toán của công cụ tài chính nhằm hỗ trợ quá trình lập kế hoạch đầu tư hiệu quả.

Công thức đơn giản nhất để tính tỷ lệ đòn bẩy như hình bên dưới.

Bối cảnh ví dụ

Giả sử công ty XYZ muốn mở rộng hoạt động kinh doanh và đã đầu tư vào một dự án mới. Để thực hiện điều này, công ty sử dụng một phần vốn tự có và một phần vốn vay từ ngân hàng. Dưới đây là thông tin về tình hình tài chính của công ty:

- Tổng tài sản (bao gồm cả vốn vay và vốn tự có): 10 tỷ đồng

- Vốn chủ sở hữu (vốn tự có của công ty): 4 tỷ đồng

- Vốn vay từ ngân hàng: 6 tỷ đồng

Áp dụng công thức tính tỷ lệ đòn bẩy

Tổng tài sản của công ty = 10 tỷ đồng.

Vốn chủ sở hữu = 4 tỷ đồng.

Áp dụng vào công thức: Tỷ lệ đòn bẩy = 10/4 = 2.5

Diễn giải kết quả

Kết quả cho thấy tỷ lệ đòn bẩy tài chính của công ty XYZ là 2.5. Điều này có nghĩa là với mỗi 1 đồng vốn tự có (vốn chủ sở hữu), công ty đang sử dụng thêm 1.5 đồng từ nguồn vốn vay. Nói cách khác, công ty đang sử dụng đòn bẩy tài chính ở mức 2.5 lần so với vốn chủ sở hữu.

Dựa vào công thức này ta có thể thấy là sử dụng đòn bẩy càng cao thì tỷ lệ nợ càng lớn. Ngoài ra, cần theo dõi lợi nhuận trên vốn chủ sở hữu (ROE) để xem xét đòn bẩy có giúp tăng hiệu quả đầu tư hay không. Hệ số này phản ánh lợi nhuận của bạn sau khi trả nợ vay.

Rủi ro thị trường của đòn bẩy tài chính là gì?

Đòn bẩy tài chính làm tăng mức độ nhạy cảm của bạn trước các biến động của thị trường. Khi thị trường diễn ra theo chiều hướng thuận lợi, đòn bẩy có thể mang lại mức lợi nhuận rất lớn. Tuy nhiên, khi thị trường đi xuống, rủi ro mất vốn sẽ tăng lên đáng kể.

Điều này đặc biệt nguy hiểm trong các thị trường có tính biến động cao như thị trường chứng khoán, forex hoặc tiền điện tử. Những sự biến động bất ngờ có thể khiến nhà đầu tư gặp khó khăn trong việc duy trì khoản nợ vay và dẫn đến việc bán tho ti sản trong tình huống xấu.

Cách sử dụng đòn bẩy tài chính an toàn và hiệu quả

Để sử dụng đòn bẩy tài chính một cách an toàn và hiệu quả, bạn cần thực hiện một số biện pháp phòng ngừa rủi ro. Dưới đây là những lời khuyên giúp bạn quản lý đòn bẩy tốt hơn:

Xác định khả năng chịu rủi ro

Trước khi quyết định sử dụng đòn bẩy, hãy đánh giá khả năng chịu đựng rủi ro của bạn. Đừng mạo hiểm vay số tiền vượt quá khả năng tài chính cá nhân, và luôn có kế hoạch dự phòng cho các tình huống xấu nhất.

Sử dụng đòn bẩy hợp lý

Không phải lúc nào cũng nên sử dụng đòn bẩy tối đa. Hãy chọn một mức đòn bẩy vừa phải, tùy thuộc vào mức độ ổn định của thị trường và tài sản bạn đầu tư. Việc sử dụng đòn bẩy quá cao có thể khiến bạn rơi vào tình trạng khủng hoảng tài chính.

Kiểm soát lãi suất vay

Trước khi vay vốn, cần tìm hiểu kỹ về lãi suất và các điều khoản vay. Việc vay vốn với lãi suất quá cao có thể làm mất đi lợi thế của đòn bẩy tài chính và tạo ra áp lực trả nợ lớn.

Những sai lầm cần tránh khi sử dụng đòn bẩy tài chính

Việc không có kế hoạch rõ ràng và quản lý đòn bẩy kém có thể dẫn đến những thất bại nghiêm trọng trong đầu tư. Dưới đây là một số sai lầm phổ biến mà các nhà đầu tư thường mắc phải khi sử dụng đòn bẩy tài chính:

Thiếu kiến thức về sản phẩm tài chính

Nhiều nhà đầu tư mới tham gia thị trường thường chưa hiểu rõ về cách hoạt động của các công cụ đòn bẩy. Điều này dẫn đến việc sử dụng đòn bẩy một cách thiếu kiểm soát và dễ bị tổn thất.

Lạm dụng đòn bẩy

Sử dụng quá nhiều đòn bẩy có thể tạo ra áp lực tài chính lớn và khiến nhà đầu tư rơi vào tình trạng “đòn bẩy quá mức”. Khi thị trường đi xuống, việc không kịp thời xử lý các khoản nợ sẽ dẫn đến thiệt hại nghiêm trọng.

Không kiểm soát dòng tiền

Việc không dự trù đủ dòng tiền để trả lãi suất vay và các chi phí khác có thể khiến nhà đầu tư bị rơi vào tình trạng thâm hụt tài chính, phải bán tháo tài sản hoặc chịu các khoản lãi vay quá cao.

Kết luận

Qua bài viết giải đáp câu hỏi “đòn bẩy tài chính là gì?”, nhà đầu tư có thể có cái nhìn tổng quan hơn về công cụ tài chính này và đánh giá khách quan trước khi ứng dụng trên thương trường. Việc hiểu rõ ưu nhược điểm của từng loại đòn bẩy sẽ giúp bạn chọn lựa phương pháp phù hợp nhất cho chiến lược đầu tư của mình. Tuy nhiên, cũng cần nhớ rằng đòn bẩy luôn đi kèm với rủi ro, do đó hãy sử dụng một cách thận trọng và có kế hoạch quản lý rủi ro hiệu quả.

Bài viết mới nhất

Nến Inside Bar là gì? Những bí kíp giao dịch tối ưu cho trader

Động thái cắt giảm lãi suất bất ngờ của Riksbank đẩy đồng krona tăng so với euro

Giấy phép Forex là gì? Top 9 giấy phép Forex phổ biến hiện nay

Đồng USD tăng sau bài phát biểu của Powell; đồng euro suy yếu

Nhóm Ngân hàng Phát triển Liên Mỹ (IDB) nhắm mục tiêu gói cho vay 500 tỷ USD tại Mỹ Latinh để thu hút đầu tư toàn cầu

Argentina đình chỉ thuế xuất khẩu nông sản để hút về USD

Hợp đồng tương lai chứng khoán Mỹ giảm nhẹ sau khi Phố Wall lập kỷ lục nhờ kỳ vọng cắt giảm lãi suất

Hợp đồng tương lai chứng khoán Mỹ tăng sau khi Phố Wall lập đỉnh mới nhờ Intel bứt phá và Fed hạ lãi suất

Sàn No Dealing Desk là gì? So sánh với các sàn giao dịch phổ biến khác